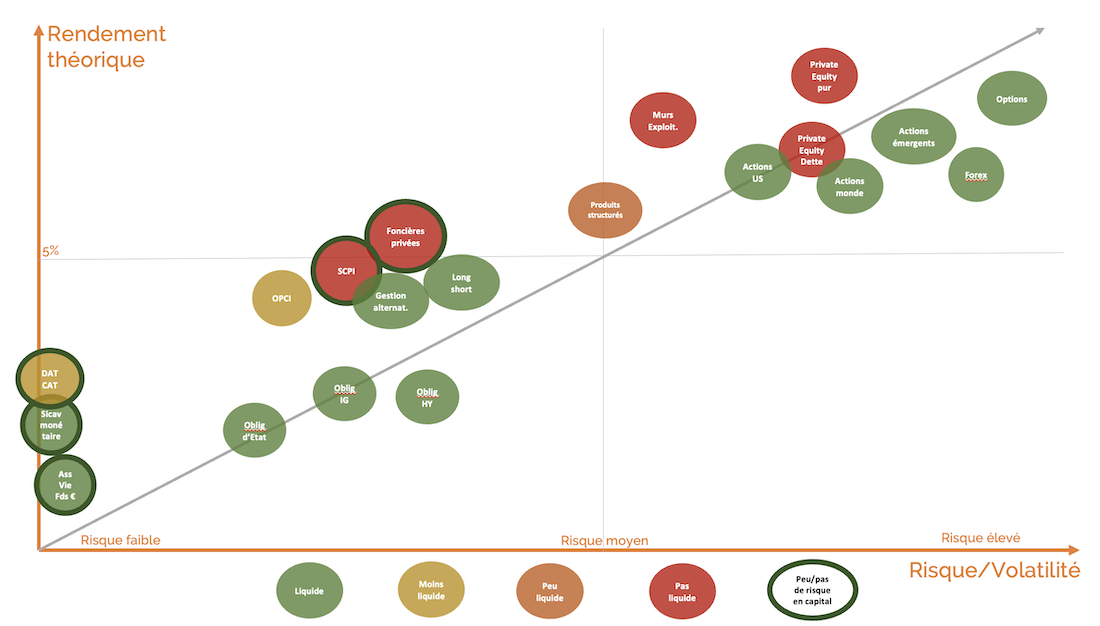

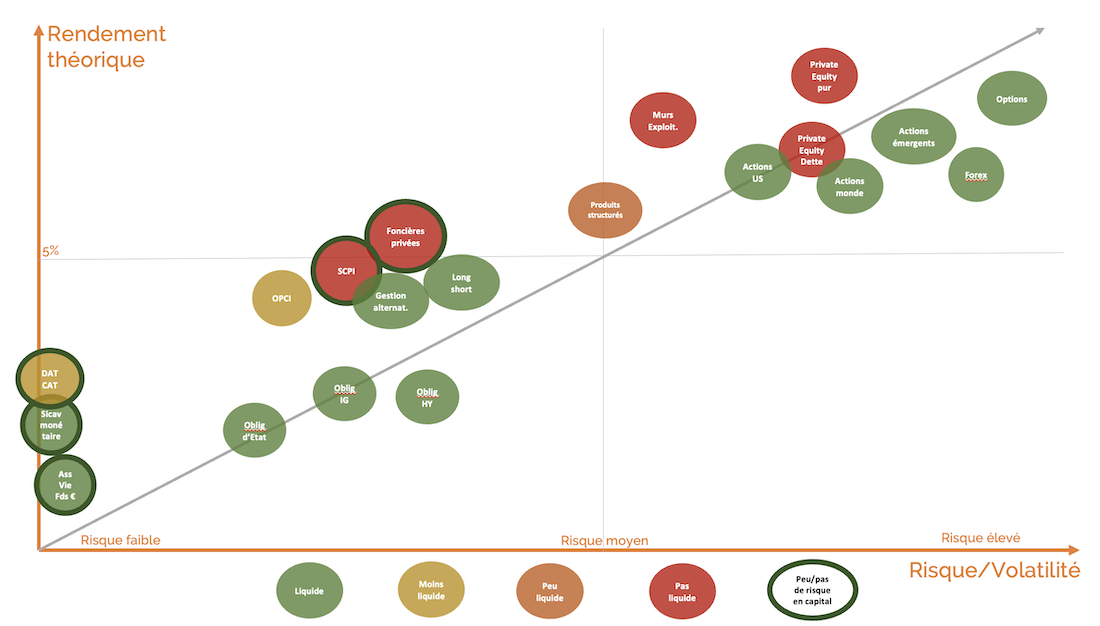

Sicav Monétaire

Pas de risque mais peu de rendement (à ce jour). Eviter de prendre du "monétaire dynamique" impliquant du risque potentiel par des techniques non forcément sécurisantes.

Dépôt à Terme

Le risque est quasi nul (sauf défaillance bancaire), avec des taux très bas, et une durée de placement en général sur plusieurs mois (donnant un taux quelque peu supérieur au monétaire). Si rupture anticipée, taux perçu devient plus faible. Attention aux formules variables.

Assurance-Vie, Actifs en Euros

Le risque est quasi nul (sauf défaut de l'assureur). Taux en baisse depuis 10 ans. Si forte hausse des taux, éventuellement il y aurait une période d'indisponibilité provisoire pour des rachats partiels. Cela est indiqué chez certaines compagnies.

Long/Short, neutre

Techniques d'arbitrages peu risquées (sauf risque gérant/société). Répartir sur plusieurs stratégies et/ou gérants pour réduire le risque. Le risque augmente si les positions ne sont plus couvertes.

Oblig d'Etat

Les obligations d'Etat, à duration longue, sont très sensibles aux taux d'intérêt.

Oblig IG

Le risque obligataire devient assez corrélé à celui des actions en termes de volatilité. Le risque de qualité paie moins mais est plus sur.

Oblig HY

Le risque obligataire devient assez corrélé à celui des actions en termes de volatilité. Le segment haut rendement embarque plus de risque donc plus de prudence.

SCPI

Les placements en immmobilier en direct (en non en opcvm immobiliers ou de foncières cotées) sont des amortisseurs face à la volatilité des marchés financiers, mais quand les prix de l'immobilier baissent, l'inertie est bien plus longue, plusieurs années. Cout d'acquisition 3 à 6%

Foncières privées

Investir en immobilier commercial et/ou bureaux, France essentiellement, hors SCPI/OPCI.

OPCI

Immobilier majoritairement en physique, liquide deux fois par mois, avec un cout à l'acquisition de 3% en général.

Gestion Alternative

Avec peu de liquidité et moins de transparence, les fonds peuvent produire de la performance en étant décorrélés des marchés tradtionnels actions/obligations. Il faut impérativement savoir où l'on investit et répartir ses stratégies.

Produits Structurés

Sauf les produits à capital garanti, la réalisation d'une condition pour obtenir le rendement est aléatoire, et dépend en général des marchés actions, de devises, de volatilité..Pas plus de 10 à 15% dans un portefeuille.

Murs Fonds Hotels

L'hotellerie d'affaires conjuge murs et fonds avec, malgré la crise, de belles valeurs d'actifs d'hôtels répondant aux nouveaux usages et proches des grandes zones de bureaux et de zones d'influence.

Actions US

Les actions américaines sont les plus résilientes sur le moyen/long terme. La fimance mondiale est composée de 50% de valeurs US.

Private Equity pur

Ces placements en capital de sociétés non cotées s'analysent sur 6 à 8 ans en moyenne, ne sont pas liquides, et restent sensibles à la qualité des dossiers et des investissements réalisés. TRI possible sup. à 10/12% net.

Private Equity Dette

Ces placements de dettes obligataires de sociétés non cotées s'analysent sur 6 ans en moyenne, ne sont pas liquides, et restent sensibles à la qualité des dossiers et des investissements réalisés. TRI possible sup. à 10/12% net.

Forex - Devises

Le marché des changes est très volatil, incertain, et souvent difficile à suivre. Les devises émergentes peuvent être attaquées. Les décisions politiques et économiques affectent l'euro,le yen, le dollar...

Options - Futures

Le risque peut être plus important que la mise initiale. Les rendements peuvent être importants mais sur la durée, mieux vaut souscrire des fonds de gestion alternative multistratégies.

Actions monde

Diversifier les actions au niveau mondial réduit les risques par la diversification sectorielle, devise, zone pays, ... et de trouver davantage d'opportunités.

Actions émergentes

Les actions émergentes présentent l'attrait de pays en croissance rapide (privilégier la zone asie-pacifique et s'écarter néanmoins de pays plus risqués), où le potentiel de titres est important. Néanmoins plus de volatilité. Il faut se diversifier pour réduire les risques.

Liquide

Les investissements peuvent être achetés ou vendus à tout moment, sans contrainte de délai, de couts (sauf défaut naturellement de l'émetteur).

Moins liquide

Les investissements sont conclus pour une période déterminée et la cession avant terme pourrait réduire la performance potentielle. Dans les situations à risque, les investissements pourraient être plus difficilement cédés.

Peu liquide

Le principe inhérent de ces gestions est de gérer sur la durée en terme de performance (même si cela reste vrai pour quasi tous les placements). La cession avant terme est possible mais plus compliquée, avec une faible visibilité sur les conditions et le prix de sortie.

Pas liquide

La durée de placement est souvent comprise entre 6 à 10 ans. La cession avant terme n'est pas possible. La liquidité se retrouve partiellement (et éventuellement) en cours de vie, et bien sur à la fin, capital et rendement capitalisé.

Peu ou pas de risque

Sauf défaut de l'émetteur ou contrainte extrême de marché, le capital ne sera pas entamé à court ou moyen terme.

La notion de liquidité s’analyse soit par la nature même du placement, soit en cas de baisse significative des marchés quand il faut des années avant de revenir au nominal investi. Celle de perte en capital s’analyse sur la qualité de l'émetteur, marchés haussiers ou baissiers. |